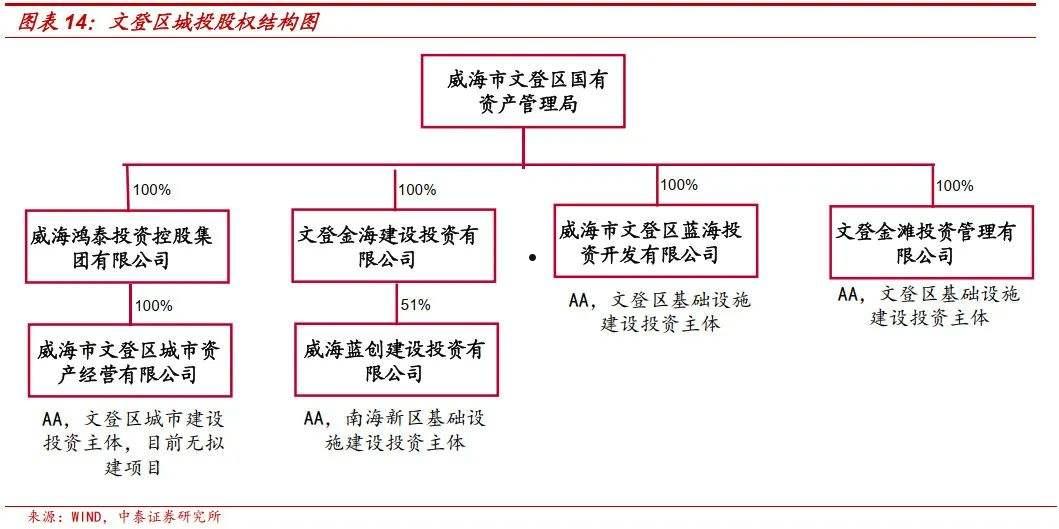

国企信托-信海42号威海文登区(AA+平台)标准城投债券(地方标准和国家标准)

作者|韦新泉

本期反做空研究中心整理了21家企业的评级报告,其中有13家企业评级展望为稳定,同时还有8家企业存在控股股东或高层人事变动以及公司名称变更的情况。本期没有企业被下调信用等级。

从上方的表格中我们可以看出,13家企业的总债务为10858.74亿元,短期债务为3988.85亿元。其中2家总债务超两千亿元,分别为山钢集团和湖南高速,山钢集团总债务为2368.53亿元、短期债务为1486.15亿元;湖南高速总债务为3729.82亿元、短期债务为365.52。同时只有山钢集团一家企业短期债务超千亿。13家企业中山西证券短期债务比最高,达88.11%,湖南高速最低,为9.8%。这13家企业的剩余授信额度共计10939.64亿元。

从在建项目来看,有8家企业存在在建项目,在建投资规模为3069.18亿元,已投资2060.05亿元,未来还需投资1009.13亿元。其中有1家企业在建投资规模超千亿,为柳州投资。此外,只有1家企业存在拟建项目,其投资规模为14亿元。这些在建及拟建项目的合计投资金额为1023.13亿元。

公司的具体情况还请各位读者浏览本期的评级精要,如若需评级报告,可添加文章末尾的微信,提供个人名片或联系方式,我们甚至可以打包提供。

机构名称解释:

中诚信:中诚信国际信用评级有限责任公司

联合资信:联合资信评估股份有限公司

中证鹏元:中证鹏元资信评估股份有限公司

新世纪:上海新世纪资信评估投资服务有限公司

大公国际:大公国际资信评估有限公司

公司名称解释:

光大证券:光大证券股份有限公司

山西证券:山西证券股份有限公司

山钢集团:山东钢铁集团有限公司

柳州投资:广西柳州市投资控股集团有限公司

商丘发展:商丘市发展投资有限公司

海通恒信:海通恒信国际融资租赁股份有限公司

中燃投资:中燃投资有限公司

冀东水泥:唐山冀东水泥股份有限公司

汾湖投资:苏州汾湖投资集团有限公司

三一重工:三一重工股份有限公司

融合控股:青岛西海岸新区融合控股集团有限公司

无锡住保:无锡市住房保障建设发展有限公司

伊犁财通:伊犁哈萨克自治州财通国有资产经营有限责任公司

山东核电:山东核电有限公司

国电福建:国家能源集团福建能源有限责任公司

惠山国投:无锡市惠山国有投资控股集团有限公司

东方财富:东方财富证券股份有限公司

湖南高速:湖南高速公路集团有限公司

中飞租:中飞租融资租赁有限公司

宜昌城控:宜昌城市建设投资控股集团有限公司

吴中城建:苏州市吴中城区建设发展有限公司

7家企业股东或高层人事变动

联合资信:冀东水泥控股股东发生变更,不影响日常经营

12月17日,联合资信发表一则关于关注冀东水泥控股股东发生变更的公告。

公告表明,北京金隅集团股份有限公司直接持有冀东水泥47.53%的股份,冀东水泥控股股东已变更为北京金隅集团股份有限公司,公司实际控制人仍为北京市人民政府国有资产监督管理委员会。

联合资信:汾湖投资董事长、总经理发生变动,将关注后续影响

12月17日,联合资信发表一则关于关注汾湖投资董事长、总经理发生变动的公告。

公告表明,汾湖投资董事长、总经理职已由杨亚峰变更为吴昕。此外,吴昕将成为公司法定代表人。联合资信会继续关注此次人事变动对公司日常经营的影响。

联合资信:融合控股总裁变更,不影响日常经营

12月20日,联合资信发表一则关于融合控股总裁变更的公告。

公告表明,融合控股总裁已由曹军辉变更为张黎明。联合资信认为此次人事变动对公司日常经营不会产生不良影响。

联合资信:伊犁财通董事变动,不影响日常经营

12月20日,联合资信发表一则关于伊犁财通董事变动的公告。

公告表明,秦建国、陶春雷、万长青已被免去董事职务,杨发磊、巴立庚·加吾达提、佟俐三名等人成为公司新董事。联合资信认为此次公司董事变动不会对公司日常经营产生不利影响。

联合资信:国电福建法定代表人、董事和总经理变动,将继续关注后续影响

12月22日,联合资信发表一则关于关注国电福建法定代表人、董事和总经理变动的公告。

公告表明,张长岩、涂朝阳、刘春桂、贺国荣和李根英等人组成国电福建董事会。张长岩为公司董事长,并担任法定代表人,翟利为公司监事。此外,公司总经理已由李达彪变更为涂朝阳。联合资信会继续关注此次公司人事变动对公司日常经营产生的影响。

联合资信:惠山国投总裁发生变动,将继续关注后续影响

12月24日,联合资信发表一则关于关注惠山国投总裁发生变动的公告

公告表明,惠山国投总裁已由王宁海变更为张念洲。联合资信会继续关注此次人事变动对公司日常经营产生的影响。

新世纪:吴中城建实际控制人变更,将继续关注后续影响

12月22日,新世纪发表一则关于吴中城建实际控制人变更的公告。

公告表明,吴中城建股东为苏州吴中经开国有资产投资发展有限公司,而苏州吴中经开国有资产投资发展有限公司的股东变更为苏州吴中经济技术开发区管理委员会。因此,吴中城建的实际控制人已变更为苏州吴中经济技术开发区管理委员会。新世纪会继续关注此次实际控制人变更对公司产生的影响。

1家企业名称变更,将关注后续影响

联合资信:无锡住保名称变更,将继续关注后续影响

12月20日,联合资信发表一则关于无锡住保名称变更的公告。

公告表明,为了公司发展,公司名称已由“无锡市住房保障建设发展有限公司”变更为“无锡市安居投资发展有限公司”。联合资信将会继续关注此次公司名称变更对公司日常经营的影响。

4家金融投资企业间接融资渠道通畅

中诚信:多个信用业务项目逾期, 光大证券需关注后续资金回收情况

12月15日,中诚信发表报告,将光大证券的主体信用等级评为AAA,“光大证券股份有限公司2021年面向专业投资者公开发行公司债券(第六期)”品种一和品种二的债项信用等级评为AAA,评级展望为稳定。

光大证券是中国光大集团股份公司重要的子公司,主要业务包括经纪业务、投行业务、自营业务、信用业务和资产管理业务等。2018年至2020年,公司营业收入分别为77.12亿元、100.57亿元、158.66亿元,净利润分别为2.44亿元、6.94亿元、24.66亿元。截至2021年6月末,公司获得授信额度约为2500亿元,剩余额度约为2000亿元。

2019年,上海证监局对光大资本投资有限公司采取责令改正的行政监管措施。这件事项对公司产生一定影响。截至2021年6月末,公司预计负债45.51亿元。公司信用业务中多个项目逾期,需关注后续资金回收情况。

中诚信:子公司存在未决诉讼,山西证券或受一定影响

12月15日,中诚信发表报告,将山西证券的主体信用等级评为AAA,“山西证券股份有限公司2021年面向专业投资者公开发行次级债券(第三期)”的债项信用等级评为AA+,评级展望为稳定。

山西证券是一家竞争力较强的综合类券商,主要业务可分为财富管理、投资管理、资产管理、投融资、研究、期货和国际业务等六个板块。2018年至2020年,公司营业收入分别为68.51亿元、51.02亿元、33.42亿元,净利润分别为2.19亿元、5.20亿元、7.62亿元。截至2021年6月末,公司收到授信额度共计748.96亿元,剩余额度为621.81亿元。

截至2021年6月末,公司总债务为453.59亿元,短期债务为399.66亿元。同期末,子公司格林大华存在一起未决诉讼,涉案金额共计16,066,929元,这会或对公司产生一定的影响。此外,公司部分子公司处于亏损状态,这会影响公司盈利水平。随着国内证券行业加速对外开放,公司会面临较激烈的行业竞争。

新世纪:授信余额为461.86亿元,海通恒信间接融资渠道相对通畅

12月9日,新世纪发表报告,将海通恒信的主体信用等级评为AAA,“海通恒信国际融资租赁股份有限公司2021年面向专业投资者公开发行公司债券(第五期)”的债项信用等级评为AAA,评级展望为稳定。

海通恒信是一家以融资租赁、经营性租赁、保理和咨询等业务为主要业务的公司。2018年至2020年,公司营业收入分别为54.13亿元、72.54亿元、83.34亿元,净利润分别为13.11亿元、13.55亿元、11.16亿元。截至2021年9月末,公司共收到授信额度1020.84亿元,剩余额度为461.86亿元。

近些年,公司将业务向新兴产业、零售业务等领域倾斜,公司面临一定的业务转型风险。此外,国内融资租赁行业快速发展,公司面临激烈的行业竞争。截至2021年9月末,公司不良类生息资产为10.17亿元,生息资产不良率为1.08%,核销生息资产拨备余额为3.19亿元。同期末,公司计提减值损失共计12.34亿元。

中证鹏元:可使用授信额度为450.80亿元,东方财富间接融资渠道较通畅

12月20日,中证鹏元发表报告,将东方财富的主体信用等级评为AAA,“东方财富证券股份有限公司2021年面向专业投资者公开发行公司债券(第一期)”品种一和品种二的债项信用等级评为AAA,评级展望为稳定。

东方财富是一家以经纪业务、信用交易业务和自营投资为主要业务的证券公司。2018年至2020年,公司营业收入分别为17.99亿元、28.57亿元、50.76亿元,净利润分别为6.26亿元、14.35亿元、29.60亿元。截至2021年9月末,公司还可使用授信额度为450.80亿元。同期末,股东向公司增资24.25亿元。

截至2021年9月末,公司经纪业务营业收入约为37.62亿元,信用交易业务营业收入约为6.99亿元;证券自营业务营业收入约为6.12亿元。这三个业务营业收入占总营业收入的比重为87.39%,公司需提升其他业务市场竞争力。同期末,公司融资融券违约余额为1713.26万元。

3家城投企业或面临投资压力

中诚信:货币资金/短期债务为0.49,柳州投资或存在一定短期偿债压力

12月24日,中诚信发表报告,将“21柳州投资CP001”的债项信用等级评为A-1,与2021年6月18日的评级结果一致,评级展望为稳定,

柳州投资是柳州市主要的城市开发建设主体之一,业务涉及保障房建设、土地整理、项目代建、城市公交、水务和燃气等业务领域。2018年至2020年,公司营业收入分别为41.79亿元、48.66亿元、51.74亿元,净利润分别为6.32亿元、7.23亿元、7.81亿元。截至2021年6月末,公司及下属子公司获得授信额度共计703.49亿元,其中还可使用额度为199.45亿元。2018年至2020年,公司收到政府财政补助共计10.15亿元。

截至2020年末,公司总债务为911.16亿元,其中短期债务约为273.35亿元,货币资金/短期债务为0.49。截至2021年6月末,公司未来三年的到期债务共计为743.99亿元。短期内公司面临较大的偿还压力。公司受限资产为219.91亿元,占总资产的36.12%,公司对外担保金额为107.31亿元,占净资产的17.63%。整体看来公司资产流动欠佳,且存在较大的代偿风险。

截至2020年末,公司主要自营在建项目计划总投资77.12亿元,已投资35.14亿元。截至2021年3月末,公司主要在建的代建项目共13个,总投资合计109.42亿元,已完成投资81.87亿元,还需投入27.55亿元。截至2021年6月末,公司在建土地整理项目总投资金额为713.94亿元,已投入资金 491.72亿元,还需投入222.22亿元;在建安置房项目总投资额117.04亿元,已投资109.74亿元,还需7.3亿元,拟建保障房项目总投额14亿元。此外,公司在建污水处理项目总投资为1.57亿元,已投资1.38亿元。随着项目的推进,公司存在一定的投资压力。

中诚信:存货及其他应收款约占总资产55.55%,商丘发展资产流动性欠佳

12月24日,中诚信发表报告,将“21商丘发展CP001”的债项信用等级评为A-1,与2021年6月23日的评级结果一致,评级展望为稳定。

商丘发展是商丘市重要的城市基础设施建设主体和投融资平台,主要业务涉及棚户区改造、安置房建设、景区运营、贸易等。2018年至2020年,公司营业收入分别为31.28亿元、31.54亿元、70.08亿元,净利润分别为2.35亿元、2.46亿元、2.62亿元。截至2021年9月末,公司收到授信额度为712.64亿元,其中未使用额度为222.67亿元。

截至2021年9月末,公司总债务为630.20亿元,短期债务为133.59亿元,货币资金为50.08亿元,货币资金/短期债务为0.37倍,短期内公司或面临一定的偿还压力。公司存货为609.25亿元,其他应收款为45.18亿元,它们约占总资产的55.55%,公司资产流动性欠佳。同期末,公司对外担保金额为33.29亿元,占净资产的比例为8.09%。

同期末,公司在建景区基础设施项目总投资合计为67.94亿元,已投资27.95亿元,还需投入39.99亿元。公司在建棚户区改造项目总投资为703.35亿元,已投资531.18亿元,还需投入172.17亿元。此外,公司其他在建项目总投资为33.89亿元,已投资22.08亿元。

大公国际:存货及其他应收款共占总资产的63.77%,宜昌城控资产流动性欠佳

12月21日,大公国际发表报告,将宜昌城控的主体信用等级评为AA+,与2021年7月12日的评级结果一致,“21宜昌城控CP001”和“21宜昌城控CP002”的债项信用等级评为A-1,与2021年1月15日的评级结果一致,评级展望为稳定。

宜昌城控是宜昌市重要的基础设施建设投融资主体和国有资产运营管理主体,主要业务包括市城市基础设施建设、保障房建设,供水及污水处理等。2018年至2020年,公司营业收入分别为58.48亿元、58.50亿元、57.74亿元,净利润分别为5.36亿元、5.24亿元、5.37亿元。截至2021年9月末,公司收到授信额度为545.36亿元,剩余额度为149亿元。

截至2021年9月末,公司资产负债率为69.39%,总有息债务为564.87亿元,短期有息债务为88.97亿元,货币资金为87.16亿元。公司存货为480.23亿元,其他应收款为183.22亿元,它们约占总资产的63.77%。

同期末,公司主要在建基础设施项目总投资额为212.05亿元,已投资173.59亿元,还需投入资金38.46亿元;公司在建商业住宅项目资总投资为111.91亿元,已投入43.76亿元,还需投资68.15亿元;公司主要在建安置房项目总投资资金为25.33亿元,已投资8.87亿元,还需投入资金16.47亿元。

4家能源交通或面临偿债压力

中诚信:短期债务是货币资金的26倍,山钢集团或面临短期偿债压力

12月22日,中诚信发表报告,将“鲁钢铁CP001”的债项信用等级评为A-1,评级展望为稳定。

山钢集团是国内特大型钢铁生产企业之一,具有较强的综合竞争力。2018年至2020年,公司营业收入分别为1558.57亿元、1917.42亿元、2207.33亿元,净利润份为45.45亿元、43.00亿元、56.39亿元。截至2021年9月末,公司取得银行授信额度3615.71亿元,可使用余额为2188.05亿元。

截至2021年6月末,公司受限资产为606.18亿元,占总资产的15.23%。截至2021年9月末,公司在建项目总投资110.92亿元,已投资73.03亿元,还需投资37.89亿元。此外,公司总债务为2368.53亿元,短期债务为1486.15体亿元,货币资金为56.98亿元。同期末,子公司莱钢集团将其持有公司 7.00亿股股票进行质押。此外,山东省国资委正在与中国宝武筹划对公司的战略重组事项,或面临一定不确定性。

联合资信:未分配利润占比高达72.82%,中燃投资所有者权益稳定性较弱

12月17日,联合资信发表报告,将中燃投资的主体信用等级评为AAA,与2021年7月5日的评级结果一致,评级展望为稳定。

中燃投资是一家大型跨区域燃气运营服务商,具有较强的综合竞争力。2018年至2020年,公司营业收入分别为153.57亿元、167.23亿元、160.76亿元,利润总额分别为36.66亿元、32.45亿元、35.46亿元。2021年9月底,公司获得授信额度为632.74亿元,剩余额度为527.26亿元。

2020年末,公司所有者权益243.77亿元,其中未分配利润占比高达72.82%,整体看来未分配利润占比高,公司所有者权益稳定性较弱。截至2021年9月末,公司总债务为70.48亿元,其中短期债务为34.53亿元,现金类资产为34.39亿元。同期末,公司在建项目总投资为42.36亿元,已投资33.20亿元,还需投入9.16亿元。公司其他应收款为140.50亿元,其中与关联方往来款为121.23亿元,占其他应收款的86.28%,对公司资产形成一定的占用。

此外,公司关联企业十堰东风中燃城市燃气发展有限公司发生重大生产安全责任事故,这对公司产生一定影响。公司天然天采购及销售价格由政府相关价格管理部门监审,盈利空间受限。

联合资信:资产负债率高达77.07%,山东核电或存在一定偿债压力

12月22日,联合资信发表报告,将山东核电的主体信用等级评为AAA,与2021年6月24日的评级结果一致,评级展望为稳定。

山东核电是一家以核电业务为主要业务的公司。2018年至2020年,公司营业收入分别为6.34亿元、69.97亿元、64.71亿元,利润总额分别为-0.27亿元、12.31亿元、7.68亿元。截至2021年9月底,公司授信额度为676.60亿元,剩余额度为299.85亿元。

截至2021年9月底,公司资产负债率为77.07%,总债务为505.76亿元,其中短期债务为177.59亿元,现金类资产为5.45亿元。公司在建项目投资金额为367亿元,已投资175.62亿元,还需投入191.38亿元。公司海阳核电一期项目上网电价于2022年起需重新确定,公司盈利会受到一定影响。

大公国际:受限资产占净资产的240.06%,湖南高速资产流动性欠佳

12月16日,大公国际发表报告,将湖南高速的主体信用等级评为AAA,与2021年11月10日的评级结果一致,“湖南高速公路集团有限公司2021年公开发行公司债券(面向专业投资者)(第三期)”的债项信用等级评为AAA,评级展望为稳定。

湖南高速是湖南省重要的高速公路投资运营主体,主要业务涉及车辆通行费、商品销售等。2018年至2020年,公司营业收入分别为141.38亿元、156.45亿元、138.58亿元,净利润分别为5.10亿元、5.63亿元、6.85亿元。截至2021年6月末,公司收到授信额度共计6674.95亿元,还可使用额度为2604.37亿元。

截至2021年6月末,公司资产负债率为65.99%,总有息债务为3729.72亿元,其中短期有息债务为365.52亿元,货币资金为164,94亿元。同期末,公司在建自营项目总投资为426.72亿元,已投资200.82亿元,还需投资225.9亿元。公司与社会资本合作在建项目总投资约为109.24亿元。随着项目的推进,公司存在一定的投资压力。此外,公司受限资产为5056.34亿元,占总资产的81.64%,占净资产的240.06%,公司资产流动性欠佳。

1家工业制造企业或面临偿债风险

联合资信:对外担保248.27亿元,三一重工或面临一定负债风险

12月20日,联合资信发表报告,将三一重工的主体信用等级评为AAA,评级展望为稳定。

三一重工是一家从事工程机械的研发、制造和销售的公司,主要产品可分为混凝土机械、挖掘机械、起重机械、桩工机械和路面机械等。2018年至2020年,公司营业收入分别为558.22亿元、756.66亿元、1000.54亿元,利润总额分别为75.50亿元、134.54亿元、185.31亿元。截至2021年9月底,公司获得授信额度为1427.31亿元,其中还可使用额度为963.28亿元。

截至2020年末,公司主要在建项目总投资为65.28亿元,已投资50.10亿元,还需投入15.18亿元。截至2021年6月末,公司受限资产为65.54亿元,占总资产的4.53%。截至2021年9月底,公司总债务为339.58亿元,其中短期债务为245.36亿元,占总债务的比例为72.25%,需优化债务结构。公司所有者权益为661.01亿元,其中归属于母公司所有者权益占比为97.10%,公司所有者权益稳定性弱。同期末,公司公司对外担保金额为248.27亿元,或面临一定的负债风险。

1家租赁企业资产流动性欠佳

大公国际:受限资产占总资产63.18%,中飞租资产流动性欠佳

12月20日,大公国际发表报告,将中飞租的主体信用等级评为AA+,评级展望为稳定。

中飞租是一家主要从事飞机租赁业务的公司。2018年至2020年,公司营业收入分别为20.36亿元、23.09亿元、24.85亿元,净利润分别为2.32亿元、1.47亿元、4.62亿元。截至2021年9月末,公司获得授信额度为398.41亿元,可使用余额为251.24亿元。

截至2021年9月末,公司受限资产为187.93亿元,占总资产的63.18%。整体看来,公司资产流动性欠佳。同期末,公司有息债务为185.67亿元,短期有息债务约为63.64亿元,货币资金为16.53亿元,短期内公司存在较大的偿债压力。受汇率兑换的影响,2021年1月至9月,公司营业收入同比下降5.30%。

标签: 国企信托-信海42号威海文登区(AA+平台)标准城投债券

相关文章

-

关于国企信托-信海42号威海文登区(AA+平台)标准城投债券的信息详细阅读

向标品化转型 根据记者所拿到的山东某地的城投债信托产品信息,该城投债发行主体的信用评级为AA作为担保方的母公司主体信用评级为AA+,募资用途为该城投平...

2022-11-26 194 国企信托-信海42号威海文登区(AA+平台)标准城投债券

-

包含国企信托-信海42号威海文登区(AA+平台)标准城投债券的词条详细阅读

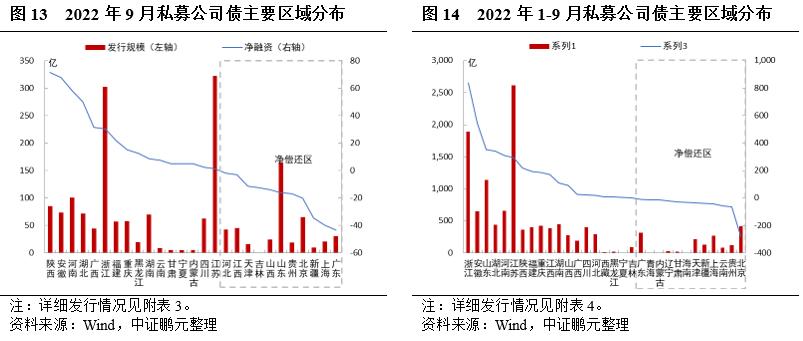

1、非标准化债权的城投债为非公开募集,属于私募债,只向特定的投资者发行,例如券商理财师等城投债购买条件城投债的发行主体以省市级居多,发行主体评级也以A...

2022-11-22 178 国企信托-信海42号威海文登区(AA+平台)标准城投债券

-

国企信托-信海42号威海文登区(AA+平台)标准城投债券的简单介绍详细阅读

1、“证券投资信托中债券投资相较于其他投资标的的占比最高,规模最大,主要原因在于债券市场的容量巨大,且具有固收属性,更能够满足信托投资者对于稳定收益的...

2022-11-18 172 国企信托-信海42号威海文登区(AA+平台)标准城投债券

-

国企信托-信海42号威海文登区(AA+平台)标准城投债券(鞍山信托股票)详细阅读

底价成交!顺控城投+顺控交投拿下大良德胜巨无霸商住地!今早(12月27日)10点,位于顺德区大良德胜商务区祥和路以东、德胜中路以北一宗逾13万㎡巨无霸...

2022-11-15 122 国企信托-信海42号威海文登区(AA+平台)标准城投债券

-

国企信托-信海42号威海文登区(AA+平台)标准城投债券(文登热电厂是国企吗)详细阅读

南投集团与物产国际签属战略合作协议 ★★ ★ ★★6月20日上午,物产中大国际贸易集团有限公司与嘉兴市南湖投资开发建设集团有限公司签署战略合作协议,加...

2022-11-13 164 国企信托-信海42号威海文登区(AA+平台)标准城投债券

-

国企信托-信海42号威海文登区(AA+平台)标准城投债券(行业标准查询)详细阅读

1月26日,国务院印发《关于支持贵州在新时代西部大开发上闯新路的意见》(以下简称《意见》)。 《意见》部署了七个方面的主要任务。一是建设西部大开发综合...

2022-10-30 438 国企信托-信海42号威海文登区(AA+平台)标准城投债券

发表评论