银行间拆借利率(银行间拆借利率是多少)

据悉,SHIBOR与贷款基准利率倒挂,利率有传导但传导不顺,未来利率上行仍是趋势。

21世纪经济报道记者注意到,开年以来上海银行间同业拆借利率(SHIBOR)一年期品种持续在4.73%左右,一直高于一年期贷款基准利率。

受访分析人士认为,对此不必过度解读。其一,SHIBOR为货币市场利率,贷款基准利率为贷款市场利率;其二,贷款资金来源主要不是同业资金,而是存款。

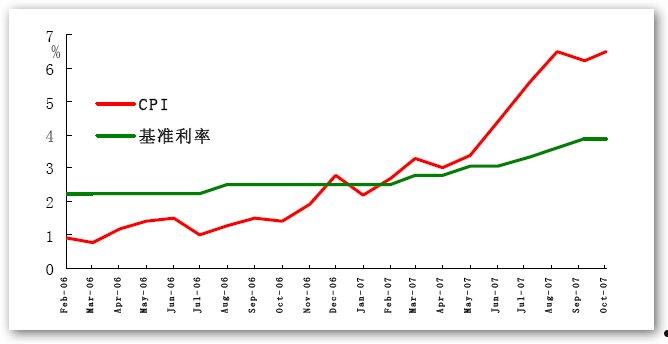

据21世纪经济报道记者梳理,2017年前三季度而言,公开市场操作(OMO)利率共抬升20BP,一年期SHIBOR利率水平上升约100BP,与此同时一般贷款加权利率上升42BP。

“利率有传导,贷款利率每个季度逐渐上升,但是非常缓和。存贷款归存贷款,同业归同业的利率双轨制带来了传导的不畅。”一位股份制银行金融市场部人士称,“这种双轨制情况下,央行对于同业资金价格上涨比较淡定,虽然各家银行也会调整贷款内部转移价格,但幅度不可能像市场化资金那么明显。”

多位受访人士认为,未来利率上行仍是趋势,具体增幅难以预估。一方面2017年公开市场利率上抬后,政策利率向信贷利率的传导正在进行中;另一方面2018年外部美联储加息及内部防风险都可能会带来利率抬升。不过目前来看,在定向降准及临时准备金动用安排下,春节期间流动性无忧。

利率有传导但传导不顺

进入2018年以来,同业市场资金利率维持高位,一年期SHIBOR利率持续高于一年期贷款利率。具体而言,2018年首个交易日,一年期SHIBOR利率为4.747%,此后一直维持在4.72%以上,截至1月17日的最新利率为4.732%,接近五年期贷款利率4.75%水平,显著高于一年期的4.35%。

更长时间来看,一年期SHIBOR利率在2017年5月27日达到4.3544%,首次超过一年期贷款基准利率,虽然此后SHIBOR利率有过小幅下行,但未再低于4.35%。2017年末的个别交易日甚至超过5年期水平。

“尽管SHIBOR高于信贷基准利率,但因为银行支撑贷款的负债来源还是一般存款,而不是通过发行同业存单来支持信贷投放,所以即便SHIBOR利率高于贷款利率也不意味着没有可持续性。”民生银行首席研究员温彬称。

他进一步表示,现在央行限制同业负债不超过总负债的三分之一,实际上工农中建等大行同业负债还不到10%,支持贷款的主要还是企业和居民存款,而存款基准利率这两年没动过,尽管也有市场化定价,但是实际执行中上浮不超过40%,这一背景下,还是有利差存在。

在存贷款基准利率与政策利率并存的情况下,利率传导情况颇受市场所关注。目前关于贷款利率的数据存在于各季度《央行货币政策执行报告》中。据21世纪经济报道记者梳理,2017年9月非金融企业及其他部门贷款一般贷款加权平均利率为5.86%,6月为5.71%,3月为5.63%,2016年12月为5.44%。

可见2017年一季度、二季度、三季度利率分别上升0.19个百分点、0.08 个百分点、0.15个百分点。前三季度合计上升42BP。与此同时,一年期SHIBOR利率在2017年初为3.4%左右,2017年9月达到4.4%左右,前三季度上升约100BP。

可见利率虽有传导,但传导并不顺畅。前述股份行金融市场部负责人称,传导不畅与每家银行FTP(内部资金转移定价)是两条线有关,存贷款是一条线,而同业是另一条线。

他对21世纪经济报道记者表示,银行存款尤其是大行存款成本很低,有些可能在1%以下,所以存款切过去,银行内部可能定价在3.5%左右。而同业利率一般参照市场利率,比如SHIBOR或同业存单定价,目前股份制银行可能在4.9%左右,也就是说同业负债低于4.9%才有钱赚。

贷款利率将进一步上升

国信证券银行业首席分析师王剑称,虽然2017年以来,贷款加权平均利率逐季走高,但与2012-2014年期间的高位相比,仍然处于相对低位。目前,市场普遍预计未来信贷利率将进一步上升,但对其上升的幅度难以可靠预测。

“从明年大环境来看,市场利率有进一步走高压力。首先全球经济复苏趋势更加明朗,全球量宽陆续退出。其次,就国内而言,经济运行在合理区间,明年通胀可能较今年有所上升。而今年通胀较低主要是因为食品价格拖累,明年CPI大概率回升。若明年美联储加息,国内利率也存在上调压力。”温彬称。

前述股份行金融市场部人士表示,去年12月美联储加息25BP,公开市场利率上抬5BP,未来若美联储加息我们可能做出反应,但是幅度上不会亦步亦趋;另外如果利率上抬同时可能会通过释放准备金来对冲,目前准备金率较高。

他进一步认为,从目前市场来看,贷款利率毫无疑问会缓慢上升。“特别是严监管下表外资产慢慢向表内转移,可能原来表外利率较高,比如6.5%,现在转移进来不可能说给4.8%,表外转到表内,利率肯定会抬升。这是因为表外做就比较贵。另外这些高利率表外资产进入表内后也会挤占额度。”

申万宏源研究所马鲲鹏称,上周末银监会下发4号文后,各类非标融资渠道预计将受到更大约束,信贷资源将更加稀缺,贷款定价将继续提升,因此,当下一开年,先节约额度,后面将宝贵的贷款额度用在定价更高的项目上,这将更加利好该行今年的贷款定价提升、息差提升和业绩反弹。

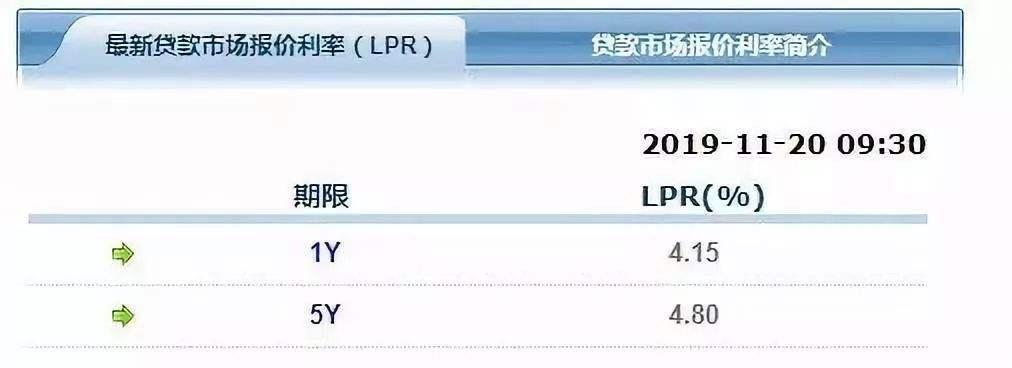

王剑称,或许只能依靠宏观层面引导信贷利率上升,才能突破银行惜贷困局,最终实现宏观控杠杆之目的。他认为,提高基准利率是一种信号意义过强的货币政策,还要考虑通货膨胀、资产泡沫、经济增长、信号意义等多方面因素,不便轻易使用。宜采用另外一些间接手段引导信贷利率上行,同时配合以其他信贷政策。可能的手段包括:提高银行间市场利率、引导贷款基础利率上行(LPR)、控制合意信贷和广义信贷额度、窗口指导等。

面对市场普遍预计未来信贷利率将进一步上升,其实并不奇怪,因为现在贷款利率已经越来越高了。

标签: 银行间拆借利率

相关文章

-

银行间拆借利率(银行间拆借利率和贷款利率)详细阅读

1、2021年银行间同业拆借利率为10%34%不等,平均拆借期限为1325天不等银行间同业拆借利率是指在银行间同业拆借市场上使用的利率,缩写SHIBO...

2023-01-05 386 银行间拆借利率

-

银行间拆借利率(中国人民银行公布的银行间拆借利率)详细阅读

按照同期全国银行间同业拆借中心公布的贷款市场报价利率计算方法是银行同期同类人民币贷款基准利率为基础,参照逾期罚息利率标准计算根据查询相关公开信息显示,...

2023-01-03 387 银行间拆借利率

-

银行间拆借利率(同业银行间拆借利率)详细阅读

2021年银行间同业拆借利率为10%34%不等,平均拆借期限为1325天不等银行间同业拆借利率是指在银行间同业拆借市场上使用的利率,缩写SHIBOR,...

2022-12-18 199 银行间拆借利率

-

银行间拆借利率(香港银行间拆借利率)详细阅读

8月22日,中国人民银行授权全国银行间同业拆借中心公布,最新一期贷款市场报价利率(LPR)为:1年期LPR为3.65%,较前值3.7%下调5BP;5年...

2022-10-30 187 银行间拆借利率

发表评论